-

中小企業者等の少額減価償却資産の特例の拡充・延長等(令和8年度税制改正)

中小企業者等が事業の用に供するために取得した少額の減価償却資産については、一定の要件のもと、取得時に全額を損金算入できる「少額減価償却資産の取得価額の損金算入の特例」が設けられています。本特例は、令和8年度税制改正により、対象要件および金額要件の見直しが行われるとともに、適用期限が延長されました。

●令和8年度税制改正による主な変更点

項目 改正前 改正後(令和8年度税制改正) 対象となる中小企業者の従業員数 500人以下 400人以下 組合等(出資金等1億円超)の従業員数 300人以下 300人以下(変更なし) 即時償却の対象資産の取得価額 30万円未満 40万円未満 年間の即時償却限度額 合計300万円まで 合計300万円まで(変更なし) 適用対象外となる資産 貸付用資産(主要事業除く) 同左(変更なし) 適用期限 令和8年3月末まで 令和11年3月末まで 中小企業者等が取得した減価償却資産のうち、取得価額が40万円未満のものについては、合計300万円を限度として、取得した事業年度に全額を損金算入(即時償却)する

ことができます。

令和8年度税制改正では、従業員数要件が500人以下から400人以下へと見直される一方で、即時償却の単価上限は30万円未満から40万円未満へと引き上げられ、

あわせて適用期限が3年間延長されました。

詳細等につきましては、下記URL等をご参照ください。

経済産業省 令和8年度経済産業関係 税制改正についてP29・P30

-

消費税のインボイス制度に係る経過措置改正案(令和8年度税制改正)

2026年2月3日

令和8年度税制改正大綱では、消費税のインボイス制度に係る経過措置について控除割合や対象者などを見直した上で適用期限を延長する措置が講じられました。

- 適格請求書発行事業者に係る税額控除に関する経過措置

〇現行制度

免税事業者(2年前(基準期間)の課税売上高が1,000万円以下等の要件を満たす者)からインボイス発行事業者(課税事業者)になった場合、納税額を売上に係る消費税額の2割とすることができます。

経過措置の期間は令和5年10月1日~令和8年9月30日を含む課税期間(個人事業者の場合は令和5年10月~12月の申告から令和8年分の申告まで)です。

〇改正案

2割特例終了後、個人事業者である適格請求書発行事業者については、納税額を売上に係る消費税額の3割とすることができる措置が2年に限り適用できます(令和9年分及び令和10年分)。

2. 免税事業者からの課税仕入に係る経過措置

インボイス制度導入後は、免税事業者など、適格請求書発行事業者以外の者から行った仕入については、仕入税額控除を行うことができません。

ただし、区分記載請求書等と同様の事項が記載された請求書等を保存し、帳簿にこの経過措置の適用を受ける旨が記載されている場合には、一定割合を仕入税額として控除できる経過措置があります。その経過措置の引下げ幅及びペースが緩和されました。

期間 現行制度 改正案 R510.1~R8.9.30 仕入税額相当額の80% 仕入税額相当額の80% R8.10.1~R10.9.30 仕入税額相当額の50% 仕入税額相当額の70% R10.10.1~R11.9.30 仕入税額相当額の50% R11.10~R12.9.30 仕入税額控除不可 R12.10~R13.9.30 仕入税額相当額の30% R13.10以降 仕入税額控除不可 -

マイカー通勤手当の非課税限度額の引き上げ

2026年1月7日

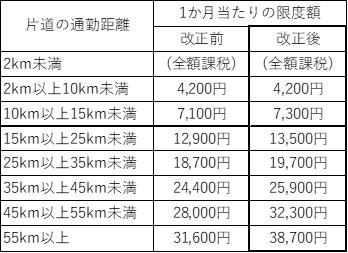

通勤手当は一定の上限までは非課税です。非課税限度額を超えた場合は超過分が給与所得の扱いとなり、所得税の課税対象となります。限度額は通勤方法によって異なります。

令和7年11月20日にマイカー通勤手当の非課税限度額の引き上げが施行されました。

・公共交通機関(電車・バス)で通勤する場合 、1ヵ月あたり15万円まで非課税となります。

・自転車・バイク・自家用自動車で通勤する場合、距離に応じて非課税限度額が異なります。

この改正は令和7年11月20日に施行され、令和7年4月1日以後に支払われるべき通勤手当に適用されます。

過納分は年末調整か確定申告で清算となります。

-

下請法から「取適法」へ

2026年1月7日

令和8年1月1日から「下請代金支払遅延等防止法(通称:下請法)」が改正され、「製造委託等に係る中小受託事業者に対する代金の支払の遅延等の防止に関する法律(略:中小受託取引適正化法、通称:取適法)」が施行されます。

改正事項や追加項目については下記のとおりです。

1.改正事項

法律の題名と用語が下記の通り変更となります。

改正前 改正後 下請代金支払遅延等防止法 製造委託等に係る中小受託事業者に対する代金の支払の遅延等の防止に関する法律 下請代金 製造委託等代金 親事業者 委託事業者 下請事業者 中小受託事業者 2.適用対象の追加

(1)取引

・ 製造委託、修理委託に「特定運送委託」が追加

・ 情報成果物作成委託、役務提供委託

(プログラム作成、運送、物品の倉庫における保管及び情報処理に限る。)

(2)従業員基準

① ・製造委託、修理委託に「特定運送委託」が追加

・情報成果物作成委託、役務提供委託

(プログラム作成、運送、物品の倉庫における保管及び情報処理に限る。)

以下の資本金基準または従業員基準のいずれかに該当する事業者

委託事業者 中小受託事業者 資本金 3億円超 → 3億円以下(個人を含む) 1千万円超3億円以下 → 1千万以下(個人を含む) 常時使用する従業員300人超 → 300人以下(個人を含む) * 改正により追加 ② 情報成果物作成委託、役務提供委託

(プログラム作成、運送、物品の倉庫における保管及び情報処理を除く。)

以下の資本金基準または従業員基準のいずれかに該当する事業者

委託事業者 中小受託事業者 資本金 5千万超 → 5千万円以下(個人を含む) 1千万円超5千万円以下 → 資本金1千万以下(個人を含む) 常時使用する従業員100人超 → 100人以下(個人を含む) * 改正により追加 3.禁止事項の追加

(1)協議に応じない一方的な代金決定の禁止

① 中小受託事業者からの価格協議の求めがあっても委託事業者が協議に応じないこと

② 委託事業者が価格の引下げを要請する際に中小受託事業者がその説明を求めても必要な説明をせずに価格を引き下げること

(2)製造委託等代金の支払遅延

発注した物品等の受領日から60日以内と定められている支払期日までに代金を支払わない行為が支払遅延にあたります。

また、下記事項についても支払遅延に該当し禁止されます。

① 手形の交付

② 電子記録債権や一括決済方式で、支払期日までに代金相当額の金銭と引き換えが困難なものを使用すること

4.面的執行の強化

事業所轄省庁にも指導と助言の権限が付与されます。また、報復措置を禁止しており、情報提供先にも事業所轄省庁が追加されます。

取適法の内容や詳細等につきましては下記URL等をご参照ください。

ガイドブック

https://www.jftc.go.jp/file/toriteki002.pdf

公正取引委員会HP

-

非居住者との不動産取引における源泉徴収について

2025年12月2日

日本国内にある不動産の売買や賃貸借を行う際、相手方が非居住者(海外在住の個人)や外国法人である場合、取引内容に応じて支払者側に源泉徴収が必要となるケースがあります。今回は、代表的な2つのケースである「土地等を購入したとき」と「不動産の賃借料を支払ったとき」について概要をまとめました。

源泉徴収漏れは、支払者側の負担になるため、事前の確認が重要です。詳細は国税庁タックスアンサーをご確認ください。

●非居住者等から土地等を購入したとき

非居住者や外国法人から国内の土地・建物等を購入し、譲渡対価を国内で支払う場合、支払者は10.21%の源泉徴収を行う必要があります。

源泉徴収の対象となる「土地等」には、土地、土地の上に存する権利、建物・付属設備・構築物などが含まれます。

ただし、個人が自分または親族の居住用として購入し、かつ購入代金が1億円以下の場合には源泉徴収は不要となります。

源泉徴収した税金は、原則として支払日の翌月10日までに納付が必要です。国外で対価を支払う場合でも、支払者が国内に住所等を有していれば国内源泉扱いとなり、納付期限は支払月の翌月末日となります。

国税庁

タックスアンサー No.2879

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2879.htmリーフレット「その買主が源泉徴収する必要があります!」

https://www.nta.go.jp/publication/pamph/gensen/0025009-040_01.pdf

●非居住者等に不動産の賃借料を支払ったとき

国内の不動産を非居住者や外国法人から借り受け、家賃などの賃借料を支払う場合、法人はもちろん個人であっても、20.42%の源泉徴収が必要です。

賃借料の対象には、土地・建物だけでなく、その上に存する権利、採石権・租鉱権なども含まれます。

例外として、個人が自己または親族の居住用として借りる場合は源泉徴収不要となっています。

納付期限は、原則として支払日の翌月10日まで。国外で支払う場合も、支払者が国内に住所・事務所を持つ場合は源泉徴収の対象となり、その際の納付期限は翌月末日となります。

国税庁

タックスアンサー No.2880

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2880.htmリーフレット「その借主が源泉徴収する必要があります!」

https://www.nta.go.jp/publication/pamph/gensen/0025009-040_02.pdf

非居住者や外国法人との不動産取引は、通常の国内取引とは異なり、支払者側に源泉徴収義務が生じることが大きな特徴です。

・売買 → 10.21%

・賃貸 → 20.42%

と税率も異なるため注意が必要です。 -

住宅ローン控除の「調書方式」に係る交付時期等

2025年12月2日

前回の記事「2025年(令和7年)年末調整から変わる住宅ローン控除の「調書方式」と「証明書方式」について解説」で控除証明書が調書方式へ変更する改正が行われた旨を説明しました。今回は、調書方式に対応した金融機関から借り入れをされた場合の証明書の交付時期等について記載します。

1.年末調整にて控除を行う場合

(1)前提

確定申告にて住宅借入金等特別控除証明書の受け取り方法を「電子交付」とした場合

(2)交付時期

毎年11月中旬頃にe-Taxのメッセージボックスへ交付される。

(3)年末調整時

勤務先へ控除証明書を提出する。

尚、勤務先が電子による受付に対応しておらず、書面が必要な場合は、e-Taxの「QRコード付証明書等作成システム」より印刷する。

2.確定申告にて控除を行う場合

(1)事前準備

マイナポータルアプリにログインして、e-Taxとの連携を行い、「e-Taxからの情報取得希望」をする。

(2)年末残高情報の取得

e-Taxのメッセージボックスに情報が格納される。

尚、事前手続きを行った日により、格納される時期が遅くなるため、年内の事前準備を推奨します。事前準備の完了日ごとの格納日は下記のとおりです。

① 居住を開始した年内 : 2/10~2/13 ② 年明け~2/16 : 2/15~2/18 ③ 2/17以降 : 完了日から2~5日後 (3)確定申告書の作成・提出

国税庁HPの「確定申告書等作成コーナー」より、マイナポータル連携にて年末残高情報等を自動入力し、確定申告書を作成、e-Taxで送信する。

詳細等につきましては、下記URL等をご参照ください。

国税庁HP

https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/pdf/05.pdf

https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/index.htm

-

2025年(令和7年)年末調整から変わる住宅ローン控除の「調書方式」と「証明書方式」について解説

1.「住宅ローン控除」の手続きが変わります

これまで、控除を受けるには金融機関が発行する「年末残高証明書」 を勤務先に提出する必要がありました。令和4年度の税制改正により、今後は簡素化されることになりました。

その新しい仕組みが 「調書方式」 と呼ばれるものです。2.「調書方式」とは?

これまでの「証明書方式」では、納税者が金融機関から交付を受けた「年末残高証明書」を自分で勤務先に提出していましたが、

「調書方式」では次のように手続きが変わります。証明書方式(従来) 調書方式(新方式) 年末残高情報の流れ 金融機関 → 納税者 → 勤務先 金融機関 → 税務署 → 納税者(マイナポータル経由しe-Taxメッセージボックスに交付もしくは書面交付)→勤務先 納税者の提出物 年末残高証明書を提出 原則提出不要(データ連携) つまり、金融機関が税務署に直接「年末残高調書」を提出し、国税庁が納税者に情報を提供する形になります。

3.いつから変わるの?

この「調書方式」は、令和6年1月以降に居住を開始した方から段階的に適用されます。

※令和6年12月以前から住宅ローン控除を受けている方は、引き続き証明書方式(従来)が適用されます。

ただし、すべての金融機関がすぐに対応できるわけではないため、対応完了した金融機関から順次移行が進みます。対応金融機関の一覧は、下記の国税庁HPをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/ichiran.htm